여름철 되면 휴가를 고민하는 분들의 영원한 질문: “바다로 갈까요? 산으로 갈까요?”

투자할 때도 MF로 갈까, 아니면 ETF로 갈까 고민하는 분들이 꽤 되는 것 같습니다.

오늘은 두가지의 도구들을 간략히 정리비교 해서, 여러분이 원하는 투자스타일이 어떤 것인지 스스로 발견할 수 있도록 도와드리려 합니다.

A. 뮤추얼 펀드와 ETF의 유용성

투자의 기본은… 회사 주식 혹은 회사 채권을 사고 파는 것이 될텐데, 해보신 분들은 알겠지만 이게 보통 심장쫄깃한 일이 아닙니다.

뿐만 아니라 어떤 주식은 엄청 비쌉니다.

가장 잘 알려진 비싼 주식은 전설적인 가치투자가 워렌버펫의 버크셔해더웨이 (BRK.A)인데 한 주가 무려 $330k가 넘습니다.

일반일들을 위해 BRK.B라는 주식으로 쪼개어서 판매하는데 이 주식도 가격이 $222정도 됩니다.

또 익숙한 이름인 아마존 (AMZN)은 주가가 약 $1750, 구글 (GOOGL)이 약 $1300, 테슬라 (TSLA)가 약 $330, 그리고 넷플릭스 (NFLX)는 약 $300 됩니다.

위에 언급된 주식 하나씩만 사도 벌써 $4000이 필요하니, 일반 투자자나 사회초년생들이 투자하기에는 쉽지 않은 상대입니다.

그리고 한주씩 이렇게 샀다 하더라도 리스크가 너무 큽니다. 하나의 회사 주식이 10% 떨어진다고 가정했을 때 작게는 $22불

손해, 크게는 $175 손해를 볼 수 있습니다.

이런 위험성을 확 줄여주고, 소규모 투자자들에게 돈을 모아서 주식이나 채권을 단체구매 할 수 있게 한 제도가 Mutual Fund입니다.

이게 가져다 주는 가장 큰 장점은 소액의 투자금액이라도 분산투자가 가능하다는 것입니다.

예컨대, $100을 S&P500뮤추얼펀드에 투자하면 약 $4어치의 AAPL주식, $4어치의 MSFT주식 등을 시작으로 해서 500개의 회사의 주식을 묶어서 살 수 있습니다.

이런 점에서 뮤추얼펀드가 매력적입니다.

여기까지는 심플했는데, 뮤추얼펀드를 들어본 분들은 ETF라는 단어도 접해봤을 것입니다.

실제로 몇년 전부터 ETF가 폭발적인 인기를 얻고 있는데, 개인투자자 입장에서 어떤 차이가 있는지 알기가 어렵습니다.

—

B. Mutual Fund와 ETF의 전반적 개요

기본적으로 Mutual Fund와 ETF는 비슷한 상품입니다. 여러개의 주식 혹은 채권을 묶어서 투자상품으로 제공하는게 기본 접근입니다.

Mutual Fund는 MF라고 줄여쓰기도 하지만 주로 ‘뮤추얼펀드’라고 풀어서 부릅니다.

반면에 ETF는 Exchange Traded Fund의 약자인데, 보편적으로 ETF라고 줄여서 부릅니다.

다시 보면 Mutual Fund (MF) 나 Exchange Traded Fund (ETF)나, 둘 다 ‘펀드’라는 점이 이렇게 풀어쓰니 쉽게 눈에 보입니다.

그렇다면 Mutual Fund와 ETF의 가장 기본적 차이는 과연 무엇일까요?

가장 기본적인 차이는 뮤추얼펀드는 펀드회사에 직접 돈을 줘서 돈에 맞는 금액의 펀드를 사는 것이고

ETF는 증권시장.. 즉, Stock Exchange에서 거래(Trade)되는 펀드(Fund)라서, 증시에서 주식처럼 사고 파는 것입니다.

이 개념부터 익히면 나머지 차이점이 점차 이해될 것입니다.

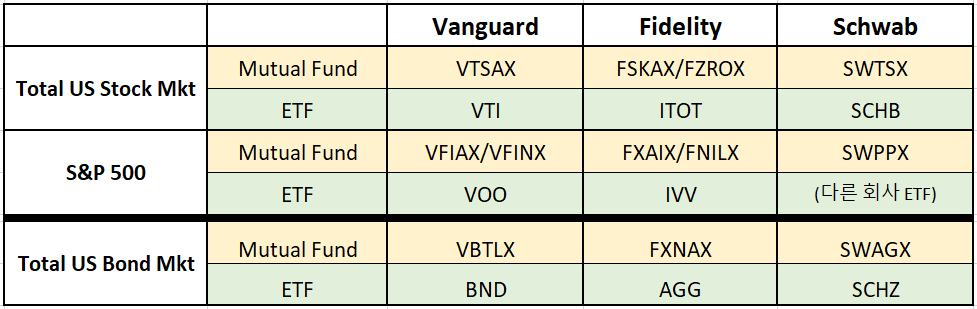

아래 표에서는 3개 회사에서 구매할 수 있는 토털주식/S&P500/토털채권 인덱스 펀드의 MF버전과 ETF버전을 보여줍니다.

보시다시피 웬만한 경우, 각 MF에 해당하는 ETF도 다 존재합니다.

MF의 경우 ㅇㅇㅇㅇX 식으로 표기됩니다. 참고로, Money Market Fund (MMF)는 ㅇㅇㅇXX식으로 표기됩니다. MMF도 일종의 MF인 것입니다.

ETF의 경우 표기가 ㅇㅇㅇ혹은 ㅇㅇㅇㅇ방식으로 되어 있습니다. 표기방식이 주식시장에서 살 수 있는 회사의 ticker symbol이랑 흡사합니다.

—

C. MF와 ETF의 실용적 차이점

표기법은 그렇다 치고, 투자자로서 어떤 것에다 투자하면 좋을까요?

여기서는 하나의 답이 없습니다. 결국 아래의 차이점들을 보시고 자신에게 맞는 스타일을 찾아가시면 됩니다.

차이점 1: 거래 시점

MF: 하루에 한번씩 거래가 실행됩니다. 마치 은행에 돈을 디파짓하면 하루에 몇번 디파짓하더라도 다음날 되면 총액만 반영되듯이요. 펀드회사에 돈을 줘서 펀드회사가 하루에 한번 투자자가 위탁한 금액에 해당되는 주식을 fractional share까지 계산해서 거래합니다. 이 시점은 미국 주식시장 마감시간인 동부시간 오후 4시입니다.

ETF: 주식시장이 열려 있을 때 리얼타임으로 아무때나 ETF를 사고 팔 수 있습니다. 다른 주식과 똑같은 원리입니다. 원하면 하루내에 특정한 가격에 산 후, 당일날 다른 가격에 팔 수 있습니다.

차이점 2: 거래 가격 및 주문 방식

MF: 거래 가격은 장마감인 동부시간 오후 4시 기준 Net Asset Value (NAV; 자산 가치)가격에 진행됩니다. 다른 선택 옵션 없습니다.

ETF: 주식처럼 가격이 수시로 변동하고, 또한 주식처럼 다양한 주문 방식도 가능합니다. (Market Order, Limit Order, Stop Loss Order 등)

차이점 3: 거래 단위

MF: 거래 단위가 투자한 금액($) 기준으로 계산됩니다. 최근 VTSAX 장마감 가격이 $78.01 였습니다. $1000 투자 했다면 장마감 후 12.819 shares를 구매했을 것입니다. 이 방법의 장점은 놀고 있는 현금이 없다는 것입니다.

ETF: 거래 단위가 Share단위로 계산됩니다. 같은 날 VTI는 $159.98 – $160.54 사이에서 가격이 수시로 바뀌었습니다. $1000를 갖고 6개의 Shares를 살 수 있었습니다. 다만, 6개를 산 후 남은 돈이 적게는 $36.76 많게는 $40.12 남았을 것입니다. 이 방법의 장점은 더 주가에 면밀하고 신속하게 반응할 수 있다는 것입니다.

차이점 4: 거래 settlement기간

MF: 거래가 실행되는 다음날 바로 장부가 settle됩니다. 브로커리지에서 매일매일 거래하는 것에 제한을 둘 수도 있지만, 이론상으로는 바로 다음날 다른 거래를 할 수 있습니다.

ETF: 거래가 실행되는 날 이후 2일을 기다려야 settle됩니다. 이 방식은 다른 주식들과 동일한 방식입니다. 신속하게 주식처럼 거래를 할 수 있는 반면에 settle되는 기간이 있기 때문에 기다리는 시간도 고려해야 합니다.

차이점 5: 거래 비용 (transaction fee)

MF: 뮤추얼펀드는 발행하는 회사에 돈을 주고, 그 금액에 맞는 shares를 사는 것입니다. 따라서, 가급적이면 MF를 발행하는 회사에서 사는 것이 transaction cost측면에서 훨씬 유리합니다.예를 들어, VTSAX를 피델리티에서 사려면 무려 $75의 transaction피가 붙습니다. 미친 짓이죠. Transaction Fee 무료로 FSKAX나 FZROX 사는 것이 답입니다. (반대로 뱅가드에서 FSKAX사려면 $50 transaction피가 붙습니다.)

ETF: 2019년 10월에 피델리티와 슈왑이 ETF/주식 trading commission를 완전히 없애는 바람에 이제는 어떤 기업의 ETF를 매수하든지 상관없이 무료로 살 수 있습니다. 예를 들어 뱅가드에 가서 ITOT를 사든지, 피델리티에 가서 VTI를 사든지 거래비용은 없습니다.

—

D. 결론

기본 차이점을 봤을 때 어느 쪽이 더 자신의 스타일과 맞는지 결정하시면 됩니다.

주식 투자 하듯이 리얼타임 거래 하고 싶거나, 실제 구매가격에 더 신경쓰고 싶은 사람이라면 ETF가 더 좋겠습니다.

적금에 자동저축하듯이 꾸준하게 별 생각없이 투자하고 싶은 분은 MF가 더 좋겠습니다.

만약 브로커리지를 향후에 옮길 가능성 있으면 MF보다는 ETF가 더 좋겠구요.

계좌에 현금 잔액이 굴러다니는 걸 보기 싫다면 MF가 좋겠습니다.

원하면 자산의 일부는 MF에 하고, 다른 일부는 ETF로 해도 됩니다!

포인트는 어떤 쪽으로 하든지 개인취향이고 결국은 큰 차이가 없을 것입니다.

어떤 방식이든지 자신이 더 편하게 할 수 있는 쪽을 선택하면 됩니다.

앞으로 누군가 뮤추얼 펀드가 어쩌고 저쩌고 하고, ETF 이야기 꺼내면 ET를 목격한 것 마냥 뮤서워 하지 마시길 바랍니다. ㅎㅎㅎ