‘나는 Roth IRA하는게 좋을까요, 아니면 Trad IRA하는게 좋을까요?’

‘Backdoor Roth IRA를 하는게 낫다고 생각했는데, CPA가 Trad IRA세금 공제 된대요!’

‘싱글인데 결혼하면 IRA에 어떻게 불입하면 좋을까요?’

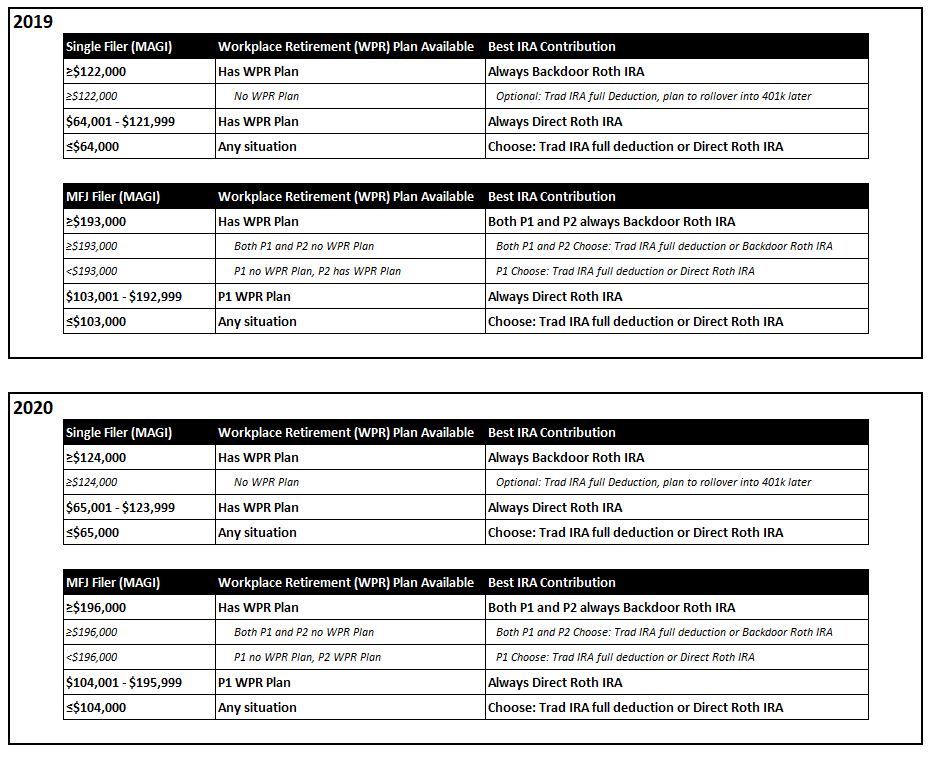

흔히 접하는 질문들이다. Filing Status랑 Income의 상황이 사람마다 많이 달라서 자신의 상황에 맞는 좋은 IRA전략이 무엇인지 머리속에 흐리게 그림이 있지만, 생각보다 너무 자주 IRS싸이트에 들락날락하는 자신을 발견했다. 뿐만 아니라 IRS싸이트에도 여러개의 표를 찾아봐야해서, 이참에 한 눈에 정리된 자료를 그냥 하나 만들어버렸다.

Filing Status는 일반적인 Single과 Married Filing Jointly (MFJ)기준으로 나눴고,

Modified AGI (MAGI)기준으로 인컴에 따른 Trad IRA의 tax deduction여부와 Roth IRA의 소득리밋도 고려했다.

또한, Trad IRA의 Deductibility는 자신이 Workplace Retirement Plan이 있는지 여부에 따라서도 세금공제 규정이 달라서 그것도 포함해봤다.

몇가지 기억할 점 & 해석:

– Modified Adjusted Gross Income (MAGI)기준이므로 gross income기준으로는 MAGI보다 많이 높을 가능성이 있다.

– Choose라는 옵션은 그야말로 선택사항이라서 자신이 원하는대로 하면 된다.

– Always Backdoor Roth IRA라는 뜻은 Roth IRA에 직접 contribution은 못하면서, Trad IRA해도 세금공제가 안된다는 뜻이기 때문에, 선택의 여지가 없다.

– 흔한 경우는 아니지만, 만약 single인데 WPR Plan이 없는데 인컴이 매우 높다면, backdoor Roth IRA를 물론 해도 되지만, 고소득 브라켓이기 때문에 Trad IRA에 full 세금공제를 챙기는 것이 유리할 수 있다. 다만, 나중에 401k를 제공하는 회사로 옮긴다면, 꼭 Trad IRA밸런스를 401k로 reverse rollover시키고, 그 때부터는 backdoor Roth IRA를 하는게 맞다는 걸 의미한다.

– MFJ의 경우 P1, P2라는 표현이 있기 때문에 헷갈리기 쉽다. 여기서 꼭 나만 P1이 아니라, 배우자 입장에서는 자신이 P1이고 내가 배우자의 P2가 되는 것이다. 예를 들어, 나는 WPR이 있고 와이프는 WPR이 없다. 그리고 우리가 MFJ로 MAGI가 $190k라고 가정했을 때 나는 WPR이 있기 때문에 Always Direct Roth IRA하는게 맞고, 와이프 입장에서는 자신이 WPR은 없지만 자신의 P2는 WPR이 있으므로 자신이 Trad IRA로 full deduction을 얻을 수 있기 때문에 그렇게 할 가능성이 높다.

P2 이야기 적어주셔서 감사합니다. ㅎㅎㅎ 항상 상대의 입장에서 생각 해 보는 걸로.. 🙂

만약 single인데 WPR Plan이 없는데 인컴이 매우 높다면, backdoor Roth IRA를 물론 해도 되지만, 고소득 브라켓이기 때문에 Trad IRA에 full 세금공제를 챙기는 것이 유리할 수 있다.

이 경우도 전 Roth IRA가 더 낫다고 생각하는데요. 그 이유는 Roth로 넣어야 세금만큼 taxable로 흘러들어가는 돈을 줄일 수 있기 때문입니다.

보통은 은퇴계좌를 full로 못채우는 상황이라서 tax deduction을 위해서 traditional을 선택하게 되지만, 은퇴계좌를 full로 채우고도 taxable로 돈이 흘러들어간다면 세금을 지금 내고 Roth로 압축된 형태(나중에 찾을 때 세금을 안떼므로 같은 금액이지만 훨씬 큰 금액)로 찾을 수 있으리라 생각합니다.

회사 401k에서 T IRA에서 롤오버를 안받아주는 경우도 있으므로 T IRA는 백도어 R IRA를 막는 불편한 플랜이 될 수도 있습니다.

어디까지나 개인적인 의견입니다.

감사합니다 테이블 최고

도코님은 사랑입니다. 안그래도 어제 이 차트를 만들까 고민 했는데..!!!

아깝네요.. 하루만 더 기다릴걸. ㅋㅋㅋ

늘 고민포인트를 깔끔하게 정리해주시는 도커님께 감사드립니다.

안녕하세요, 좋은 글 올려주셔서 감사합니다. 아래 표현중에서 제가 이해되지 않는 부분이 있는데요.

“MFJ의 경우 ……. 예를 들어, 나는 WPR이 있고 와이프는 WPR이 없다. 그리고 우리가 MFJ로 MAGI가 $190k라고 가정했을 때 나는 WPR이 있기 때문에 Always Direct Roth IRA하는게 맞고, 와이프 입장에서는 자신이 WPR은 없지만 자신의 P2는 WPR이 있으므로 자신이 Trad IRA로 full deduction을 얻을 수 있기 때문에 그렇게 할 가능성이 높다.”

위 경우에 와이프가 T IRA로 tax deduction 얻은후 바로 다음 날 Roth IRA로 conversion하게 되면, T IRA에서 세금 공제 받은 것 (예를 들어 총 $6,000불일 경우)은, Roth IRA로 conversion시 tax bracket에 따라 세금이 매겨지나요? 아니면 이건 세금 낼 필요가 없고, 하루동안 발생한 이자분에 대해서만 세금 보고하면 되는지요?

와이프의 경우, T IRA를 거치지 않고 바로 Roth IRA로 가면 5년룰이 해당하지 않으므로 아무때나 원금을 찾을수 있다는 장점이 있는 반면, T IRA를 거치고 Roth IRA로 컨버젼하면, 5년동안 돈이 묶여있다는 단점은 있지만, T IRA에서 세금 공제 받을수 있으니, 세금보고할때 Modified AGI가 줄어드는 장점이 있을 것 같은데, 제가 잘 못 알고 있는 건가요?

도코님의 고견 부탁드립니다.

아뇨, 아쉽게도 ‘두번’의 혜택은 못보게 잘 막아두었죠.. Nondeductible일 경우에만 Roth IRA conversion할 때 ‘하루동안 발생한 이자분’을 내면 되지만, deduction을 받을 경우 전체 금액에 대해서 (예를 들면 6천불) 세금을 내게 되어 있습니다.

MAGI가 196K 넘어가고 P1만 WRP가 있는 경우 P2는 Direct Roth IRA로 해야 되는건가요? 아니면 Backdoor Roth를 해야할까요?

어짜피 196k넘어가고 두분 중 한분이라도 Workplace Retirement Plan있으면, 두분 다 Direct Roth IRA 못하고 Backdoor Roth IRA 해야됩니다.